![]() 香港

香港

香港における受動的所得に係るオフショア所得非課税制度の改正条例草案

欧州連合(EU)は2021年10月5日、香港における特定の外国源泉(オフショア)受動的所得に対する非課税の取扱いが、「二重非課税」の状況に繋がり得る可能性があると見なし、税務面の非協力的な国・地域EUリスト、いわゆるグレーリストもしくはウォッチリストに追加することを発表しました。香港政府はこれに呼応する形で、2022年中頃から7月にかけて、香港における受動的所得に係るオフショア所得非課税(Foreign Source Income Exemption、以下「FSIE」)制度の改正条例草案(以下「FSIE制度改正法案」)に関する諮問を実施し、2022年10月頃に立法会への当該法案が提出、議論を経て2022年12月末までには制定、2023年1月1日より施行することを目論んでいます。

概要

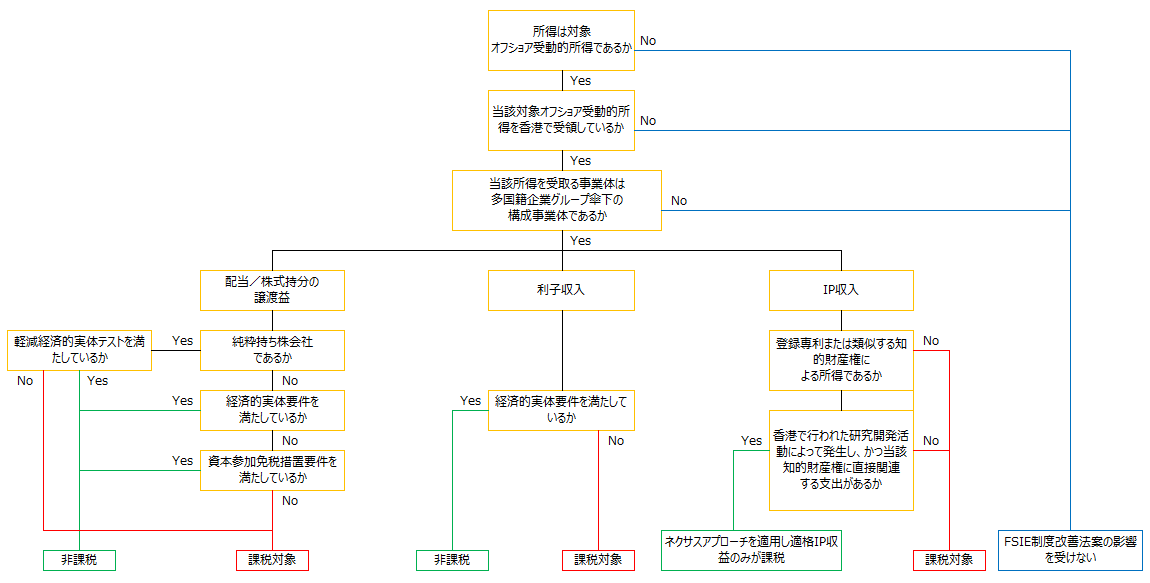

当該FSIE制度改正法案の下では、利子収入(Interest)、配当(Dividends)及び株式持分に関連する売却益(Gains from the disposal of shares or equity interest、以下「譲渡益」)、並びに知的財産権に派生する収入(Income from intellectual properties、以下「IP収入」)、の4項目のオフショア受動的所得が、特定の諸要件を満たさない場合に、香港において課税対象所得として見なされることとなり、香港及び香港以外の国・地域に、関連会社もしくは恒久的施設が少なくとも各々1拠点以上存在する多国籍企業グループ(Multinational Enterprise Group、以下「MNEグループ」)は、GloBEルールとは異なり連結総収入等の閾値に関係なく、当該FSIE制度改正法案に従う必要があるとされています。

提案されているFSIE制度改正法案

提案されているFSIE制度改正法案の下では、下記に該当する場合、当該4項目のオフショア受動的所得が香港に源泉があると見なされ、課税対象となるとされています。

1. 連結総収入や資産規模等に関係なく、MNEグループ傘下の構成事業体(Constituent Entity)はすべて、同制度における対象納税者(Covered Taxpayer)と見なされ、香港において受取る所得がある場合で、かつ

2. 利子収入、配当及び譲渡益に対しては、対象納税者が経済的実体要件(Economic Substance Requirement)満たしていない場合、一方で、IP収入に対しては、ネクサスアプローチ(Nexus Approach)を遵守していない場合。

ここで、過去の判例及び現行の香港税務条例(Inland Revenue Ordinance、以下「IRO」)の下、香港における事業活動としての譲渡益ではなく、キャピタルゲインと見なされる資本性の収益については、課税されないことが一般的ですが、EUとしては事業所得と区分される資本処分に関連する収益を法人税の課税対象所得から除外する点を国際的な慣行とは考えておらず、当該FSIE制度改正法案の下では、キャピタルゲインと見なされ得るオフショア受動的所得の譲渡益であっても、香港で課税対象となる可能性があります。一方で、香港内にのみ法人もしくは事業体が存在するローカル企業またはローカルグループ傘下の構成事業体は、当該FSIE制度改正法案の影響は受けません。

経済的実体要件

利子収入、配当及び譲渡益対する経済的実体要件は次の通りです:

1. 純粋持ち株会社ではない対象納税者は、香港において、オフショア受動的所得に対して実質的な経済活動(Relevant Activities、以下「関連活動」)を行っている必要があり、当該関連活動には、常に必要な戦略的決定を実施している、並びに対象納税者が取得、保有もしくは処分する如何なる資産に関する主要なリスクを管理し、引受けること等が含まれます。

2. 純粋持ち株会社である対象納税者は、香港における関連活動の内容が、株式の保有及び管理のみであり、かつ香港会社条例を遵守していることが要件となる、軽減経済的実体テスト(Reduced Substantial Test)が適用されます。

3. 関連活動が香港内で遂行され、かつ対象納税者によって適切な監督を受けていることを証明できる場合、当該関連活動を第三者へ外部委託することが認められています。

4. これら関連活動を遂行するために、適切な数の、かつ能力及び関連する資格を有する適格な従業員を雇用し、十分な運営費を負担することにより、適正テスト(Adequacy Test)を満たす必要があります。

資本参加免税措置

上述の経済的実体要件を満たすか否かに関わらず、対象納税者が以下の条件を満たしている場合、資本参加免税措置により、オフショア配当並びに譲渡益は引続き法人利得税の課税対象利益から除外されます:

1. 投資会社は、香港居住者または香港に恒久的施設を有する非香港居住者であり;

2. 投資会社は、投資先企業の株式もしくは持分を少なくとも5%保有しており;かつ

3. 投資先企業から稼得する収入のうち、受動的収入が50%以下であること。

資本参加免税措置は、譲渡益もしくは投資先企業の所得(関連する収入が配当である場合)が外国の税管轄区域において15%未満の法定税率で課税される場合、当該税制上の優遇措置が免税措置から外国税額控除へ切替わるスイッチオーバールール(Switch-over Rule)、投資会社による取決めによって、税制上の優遇措置を享受することが主目的である、または主目的の1つである場合、対象となる税制上の優遇措置の適用が認められない主要目的ルール(Main Purpose Rule)、並びに関連する収入が配当であり、投資先企業において当該配当支払が損金算入される場合、資本参加免税措置が否認されるアンチハイブリッドミスマッチルール、の3つの濫用防止ルールの対象となります。また、租税回避を図る故意の取決めが存在すると判断される場合、IRO第61条及び61A条の下、香港税務局(Inland Revenue Department、以下「IRD」)は、強固な乱用防止ルールを適用し、当該税制上の優遇措置を否認することができます。

なお、配当の場合は、スイッチオーバ―ルールに規定される課税対象テストは、その配当を分配する投資先企業の事業上の課税所得に対する法定税率が参照され、適用されることとなっている一方で、譲渡益の場合は、その売却益自体に課される法定税率が参照されるものの、投資先企業が存在する税管轄区域における法定税率が15%以上であれば、当該スイッチオーバ―ルールは適用されない、と現時点では不明確ながら解釈される可能性が考えられます。

ネクサスアプローチ要件

2015年からBEPSプロジェクトの行動計画5において採用されているネクサスアプローチによって、提案されているFSIE制度改正法案の下で、税制適格IP資産(以下「適格IP資産」)から稼得された収益のみが免税優遇税制の対象となり、非課税額がネクサス比率に基づいて計算されます。ネクサスアプローチの主な機能は次の通りです:

1. 専利(特許権・実用新案権・意匠権)もしくは専利に類似する適格IP資産からのオフショア収入のみが、非課税対象となり得ます。

2. 商標権や著作権等のマーケティング関連のIP資産は、非適格と見なされ、当該優遇措置の対象とはなりません。

3. ネクサス比率は、対象IP資産を開発するために納税者が負担した総支出に対する適格支出の割合として定義されます。

適格IP資産の開発で発生した適格支出÷適格IP資産の開発で発生した支出総額×適格IP資産から稼得したIP収益総額

4. 適格支出には、IP資産に直接関連する研究開発費のみが含まれ、IP資産の取得費用は除外されますが、適格支出の対象外の支出が発生した場合には、総支出額の100%を上限として、適格支出の30%の割増算入が認められる可能性があります。

5. IP資産の利益が関連する税管轄区域の研究開発活動に見合ったものであることを保証する目的で、適格支出の範囲を確定するために管轄アプローチ(Jurisdictional Approach)が採用されます。 つまり、適格支出は、①納税者が香港で遂行する、②香港内外で遂行する第三者の当事者に外部委託する、または ③居住関連当事者に委託して香港で遂行する研究開発費を指します。

二重課税防止:片務税額控除

二重課税を回避するために、香港と租税協定を締結していない税管轄区域において、課税対象と見なされるオフショア受動的所得に関連し納付した税額に対しても、片務税額控除が許容される予定です。一方で、香港と租税協定を締結している税管轄区域で納付された税額については、税務条例上規定されている二重課税防止措置が適用可能です。

コンプライアンス要件

提案されているFSIE制度改正法案の下、香港に源泉があると見なされる対象オフショア受動的所得を受取った対象納税者は、当該所得を稼得した課税年度の税務申告書に、関連得る特定の詳細情報を合わせて記載の上、申告する必要があり、事前の届け出も可能とされています。

香港政府は、源泉地課税の原則の下、シンプルかつ低税率な税制の維持に取り組んでいますが、此度のオフショア受動的所得に係るFSIE制度改正法案は、当該税制を複雑にする可能性があり、MNEグループに香港現法の継続企業としての不確実性や、追加のコンプライアンス負担をもたらし、新たな投資の創出の障壁になる可能性もあります。

また、現時点では解釈が不明確な点も多く、①一般的に、香港外の税管轄区域も勘案し事業所得税を課税済みと見なし、キャピタルゲインやオフショア所得を非課税とする現行の税務上の取扱いに対し、提案されているFSIE制度改善法案において課税対象となる可能性がある中、当該法案内では、経済的実体要件と所得の源泉については区分して考慮されるべきで、後者はIROの一般的な要件及び判例による判断が継続される、とも明記されています。その他、②投資ビークルを活用するファンドスキームや香港内に恒久的施設を持たない中間持株会社が多数存在する香港において、純粋持ち株会社の場合の経済的実体要件の定義が曖昧で、関連活動の大半を第三者へ委託した場合でも、香港内での従業員の雇用が必要か否かや、③投資スキームが複数の事業体によって多層構造となっている場合に、投資会社である香港現法の投資先企業である直接子会社が、香港外の税管轄区域で法的に設立された投資ビークルであり、さらに別の税管轄区域において、当該子会社の孫会社、つまりは投資先企業の投資先企業が存在し、当該孫会社での事業活動によって納付された所在地国における法定税率が15%以上である場合に、当該子会社ではパススルーされ、当該香港現法において外国税額控除を享受することが可能か否か等、今後進められる立法会での議論を経て、後日発行される予定の実務ガイダンスにおいて明確にされることが待ち望まれます。

比較対象として挙げられるシンガポールでは、2年以上の期間にわたり20%以上を保有している株式の売却について、当該譲渡益を資本取引から生じたキャピタルゲインとみなすという税務上の取扱いが、2022年3月末までの措置として明確にされていたり、オフショア受動的所得の判断基準となるシンガポールにおいて受取る所得の解釈もまた、①シンガポール内に送金もしくは実際に持ち込まれ、かつ②これがシンガポール内での商取引に関連して発生する如何なる債務決済に使用される、または③シンガポールに輸出販売されるもしくは持ち込まれる如何なる動産の購入に使用される場合に該当、と明確に定義されているため、今後もシェルカンパニーを投資ビークルとしての香港法人及びシンガポール法人の活用が想定される中、香港にビジネス環境が毀損されないよう、今後進められる立法過程における改善案や各規定の明確化もまた期待されます。

あわせて読みたいSEE ALSO

香港・企業本拠地移転制度

![[香港における確定申告] 給与(個人)所得税の申告と計算について (2025年版)](https://www.nacglobal.net/wordpress/wp-content/uploads/2025/04/calc-hongkong-scaled.jpg)

[香港における確定申告] 給与(個人)所得税の申告と計算について (2025年版)

香港・2025-26年度香港予算案

香港・多国籍企業グループに対するグローバル・ミニマム課税及び香港版ミニマムトップアップ課税